Gli investitori sono quasi tutti concordi: per attenuare le forti oscillazioni dei prezzi ed evitare brusche cadute del valore del proprio portafoglio azionario, bisogna inserire una componente obbligazionaria. I loro prezzi, infatti, sono molto più stabili di quelli delle azioni, e spesso offrono rendimenti positivi proprio quando i prezzi delle azioni sono in calo. Purtroppo, però, non si può sempre fare affidamento su questa assunzione. Al contrario: come dimostra l'esempio dei titoli di Stato statunitensi, negli ultimi 140 anni un forte comportamento compensativo è stato tendenzialmente un'eccezione.

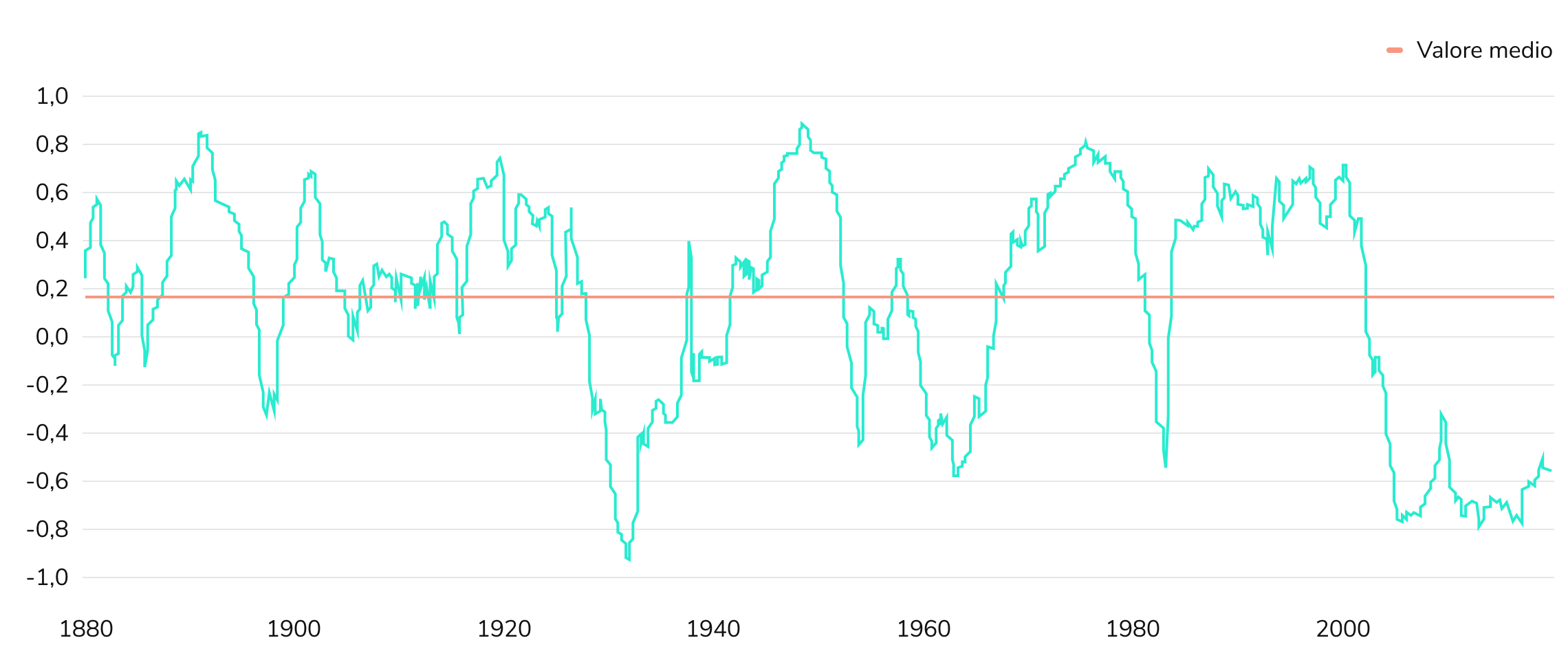

Ciò è chiaramente illustrato dalla correlazione tra la performance dell'indice azionario statunitense S&P 500 e i rendimenti dei titoli di Stato americani. Se la correlazione è bassa, cioè il suo valore è negativo, i rendimenti delle due classi di attività tendono a muoversi in direzioni opposte: aumento dei prezzi delle azioni significa diminuzione dei prezzi delle obbligazioni e viceversa. Quello che gli investitori desiderano è la correlazione più bassa possibile tra le due classi di attività. A tal proposito, i titoli di Stato rappresentano un ottimo strumento di diversificazione. Questa è stata la norma per anni, ma la correlazione negativa è tutt’altro che scolpita nella pietra.

I risultati della diversificazione sono più deboli di quanto si pensi

Correlazione tra le azioni statunitensi (S&P 500) e i titoli di Stato statunitensi (rendimento a 10 anni, derivato dalla media dei rendimenti di diversi titoli con scadenze diverse) dalla fine del XIX secolo

Valori mensili per periodi di cinque anni sovrapposti. Fonte: GMO, Robert Shiller

Al contrario, la correlazione si è attestata su livelli storicamente bassi per quasi dieci anni fino a tempi molto recenti. Negli ultimi 140 anni la correlazione si è attestata in media intorno allo 0,2, come mostra il nostro grafico basato su una presentazione della società di investimento statunitense GMO. Un valore di correlazione pari a zero significherebbe che i rendimenti azionari e obbligazionari si sviluppano in modo quasi indipendente l'uno dall'altro, -1 una relazione perfettamente inversa. Il valore medio leggermente positivo indica che in media esiste una lieve correlazione positiva. Un portafoglio di azioni e obbligazioni ottiene alcuni effetti di diversificazione nel lungo periodo, ma questi non sono così affidabili come molti potrebbero pensare. Solo in periodi molto brevi la correlazione è stata effettivamente pari a 0,2. Per la maggior parte del tempo è stata ben diversa. A volte, le due classi di attività sono state addirittura quasi in sintonia, soprattutto nei primi anni Quaranta.

Quali conclusioni dovrebbero trarre gli investitori dai risultati mostrati? Che non possono contare su una diversificazione del rischio attraverso la combinazione di azioni e obbligazioni che funzioni in modo affidabile in qualsiasi periodo. Nei periodi in cui le due classi di attività sono più correlate, le obbligazioni ammortizzano meno o per nulla le fluttuazioni dei prezzi del mercato azionario. Questo aumenta la volatilità di un portafoglio composto da azioni e obbligazioni. Chiunque pensi che un investimento composto per metà da azioni e per metà da obbligazioni sia automaticamente un investimento equilibrato si illude.

Per mantenere i rischi entro i limiti un investitore dovrebbe anche monitorare costantemente le correlazioni tra le performance delle diverse classi di attività e modificare il proprio portafoglio di conseguenza. Ciò richiede disciplina, tempo e know-how, oppure il partner giusto.

Immagine: Simon, pixabay.com

Informativa sui rischi - Investire comporta dei rischi. Il valore dei tuoi investimenti può aumentare o diminuire e il capitale investito potrebbe diventare inferiore a quello depositato. I rendimenti passati, le simulazioni e le previsioni non sono indicatori affidabili dei rendimenti futuri. Non forniamo alcuna consulenza in materia legale, fiscale o d’investimento.

Qualora dovessero essere presenti sul sito informazioni sul mercato di capitali, su strumenti finanziari e/o su altri argomenti rilevanti all’investimento, sono da considerarsi a titolo puramente informativo e allo scopo di promuovere i servizi offerti dal nostro gruppo.

Fai riferimento ai nostri rischi dell'investimento e ai termini e condizioni.