Eredità, trattamento di fine rapporto, rimborso dell'assicurazione sulla vita: sono diversi i motivi per cui le persone ricevono una grande somma di denaro all’improvviso. Chi vuole investire il denaro nel mercato azionario deve inevitabilmente rispondere alla domanda: meglio investire tutto in una volta o un po' alla volta attraverso versamenti regolari in un piano di accumulo? Soprattutto ora che il mercato rialzista degli ultimi 10 anni si è concluso, molti si aspettano un ulteriore calo dei prezzi. Un investimento in un'unica soluzione è troppo rischioso? Non è forse meglio investire gradualmente, attraverso un piano di accumulo? (sfruttando il cosiddetto dollar cost averaging.) A parte il fatto che nessuno può prevedere quando arriverà il prossimo mercato ribassista, la risposta a entrambe le domande nella maggior parte dei casi è: no. Lo dimostra l’esempio che segue.

Un investitore vuole investire 100.000 dollari USA in una gamma ampiamente diversificata di titoli: ad esempio con l’ETF MSCI World. Poiché l'indice è quotato in dollari USA, il calcolo viene effettuato in questa valuta. Meglio fare un investimento unico dell'intera somma o investire 12.500 dollari al primo mese e poi 2.500 dollari in 35 rate mensili? Nel secondo caso, la parte restante, non ancora investita, viene lasciata sul conto corrente senza interessi. Per ogni possibile mese di inizio a partire dal 1989, abbiamo calcolato quale opzione comporta il risultato migliore dopo 36 mesi. È sufficiente considerare solo questo periodo perché alla fine dei 36 mesi tutto il denaro è investito, quindi l'opzione che dopo tre anni ha un valore più alto rimarrà tale.

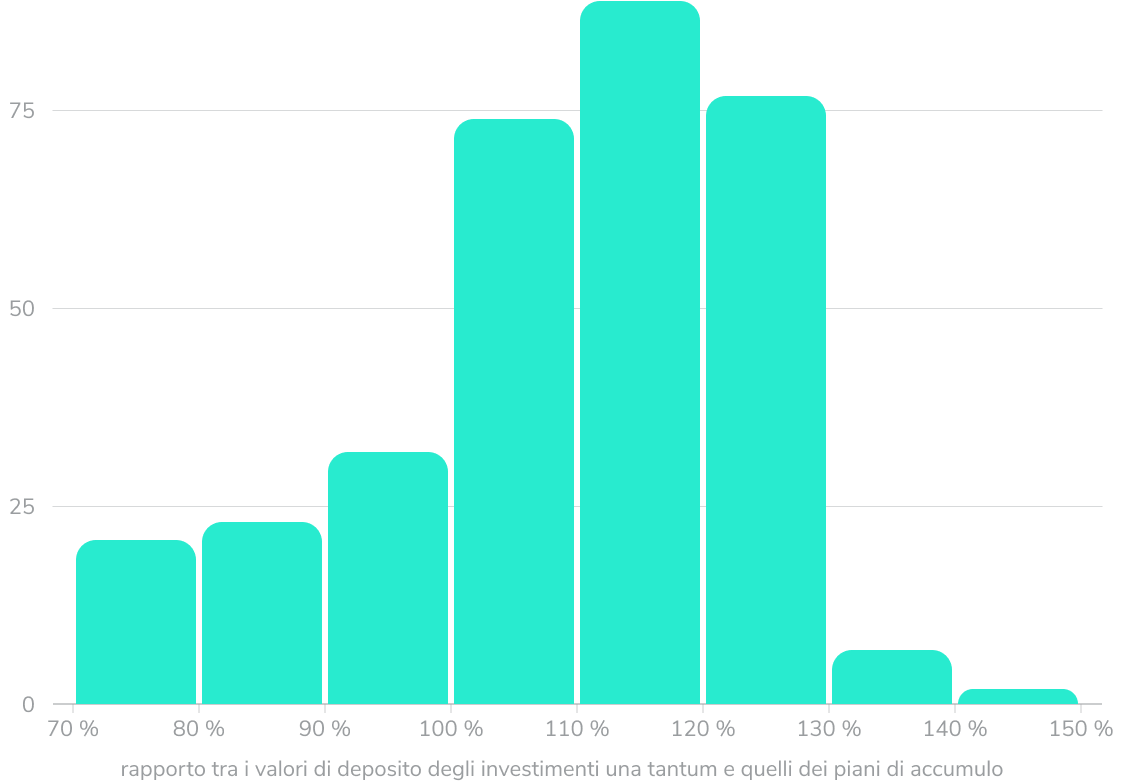

L'investimento una tantum batte le rate mensili in oltre il 75 % dei casi

Il risultato è abbastanza chiaro. Dall'inizio del 1989 alla fine del 2018, il nostro investitore ha potuto avviare un investimento triennale all'inizio di 325 mesi:

- 249 volte, cioè in tre quarti dei casi, dopo 36 mesi aveva più denaro in portafoglio con l'investimento unico che con l'investimento graduale.

- Nella metà dei casi, si è ritrovato con almeno il 12,3 % in più sul conto rispetto alla strategia del piano di accumulo.

- In un quarto dei casi, ha addirittura registrato una sovraperformance di oltre il 20 %.

Naturalmente, anche l'altra faccia della medaglia non deve essere ignorata: in un caso su quattro, l'investimento una tantum non è stato all'altezza della strategia del piano di accumulo. Più concretamente:

- nel 5 % dei casi, dopo 36 mesi la performance dell'investimento una tantum è stata inferiore di almeno il 22 % rispetto a quella di un normale piano di accumulo.

- In un caso su dieci, dopo tre anni l’investitore aveva almeno il 15 % di denaro in meno rispetto all'investimento rateale.

In generale quindi, un investimento una tantum solitamente è migliore rispetto a un piano di accumulo, ma ci possono essere delle eccezioni.

Investimento una tantum di 100.000 dollari USA nel piano di accumulo con ETF MSCI World vs. con un investimento iniziale di 12.500 dollari USA e 35 rate mensili di 2.500 dollari USA ciascuna*.

Esempio: in 77 casi su 325, la performance di un investimento una tantum è superiore del 20-30 % dopo tre anni rispetto a quella di un investimento in un piano di accumulo alla stessa data di inizio.

* Ogni periodo di investimento di 36 mesi con investimenti mensili parte dall'inizio del 1989 fino alla fine del 2018; con dividendi netti, esclusi i costi di negoziazione; Fonte: Bloomberg, calcoli propri. Nota: né i risultati passati né le previsioni sono indicatori affidabili dei risultati futuri.

Per illustrare il potenziale di profitto e perdita delle due strategie, analizziamo anche gli scenari migliori e peggiori per la performance assoluta in tre anni.

- I casi peggiori: se l'investitore unico ha investito l'intera somma all'inizio di aprile 2000, quando è iniziato il crollo della bolla dotcom, ha perso il 45 % del suo investimento in tre anni. Se l'investitore ha effettuato l'investimento all'inizio di marzo 2006 e quindi è stato completamente colpito dalla crisi finanziaria, l'investimento nel piano di accumulo ha portato a una perdita massima del 42 % dopo tre anni.

- I casi migliori: un investimento una tantum all'inizio di aprile 2003, alla fine della crisi dotcom, ha prodotto un profitto del 90 % dopo tre anni. Il massimo che l'investitore è riuscito a raggiungere in tre anni con l'investimento nel piano di accumulo è la metà, pari al 46 %, ed è stato ottenuto con una data di inizio all'inizio del 1997, ossia nel periodo in cui si stava formando la bolla dotcom.

Quando si decide a favore o contro un investimento una tantum, tuttavia, non bisogna considerare solo i casi estremi. Dopotutto, si tratta di casi individuali e non è possibile prevedere se al momento dell'investimento ci si trovi sull'orlo di una crisi o di un boom borsistico.

Dal punto di vista statistico, nel nostro esempio l'investimento una tantum è nettamente superiore al modello del piano di accumulo, come si può vedere a colpo d'occhio dalla distribuzione di frequenza qui sopra. Può essere rassicurante investire una somma elevata in tranche, perché non ci si deve preoccupare di aver colto il momento sbagliato. Ma nella maggior parte dei casi questo non sarà un beneficio dal punto di vista finanziario.

Come si spiega il risultato del nostro esperimento di calcolo? Nel lungo periodo, i prezzi del mercato azionario tendono a salire. Un investitore che ha investito l'intero importo dall'inizio di un certo periodo beneficia maggiormente della tendenza al rialzo rispetto a un investitore che investe lo stesso importo gradualmente.

Punti di forza dei piani di accumulo

Il risultato del nostro esempio di calcolo è un punto contro i piani di accumulo in generale? Assolutamente no. Un piano di accumulo non è lo strumento ideale per investire una somma di denaro disponibile in una sola volta. È invece adatto a uno scopo diverso: investire una quota fissa del denaro che entra in un conto ogni mese, ad esempio come stipendio, ancorando così in modo stabile gli investimenti regolari e accumulando gradualmente un patrimonio. È qui che entra in gioco il già citato effetto dollar cost averaging: a seconda dell'andamento del prezzo, l'investitore acquista a volte più, a volte meno quote del fondo con il suo importo del versamento costante. Tuttavia, l'effetto cost averaging non deve essere frainteso come un'argomentazione a favore dell'investimento di grandi somme di denaro in piccole quote.

Immagine: Ivan Bandura, unsplash.com

Informativa sui rischi - Investire comporta dei rischi. Il valore dei tuoi investimenti può aumentare o diminuire e il capitale investito potrebbe diventare inferiore a quello depositato. I rendimenti passati, le simulazioni e le previsioni non sono indicatori affidabili dei rendimenti futuri. Non forniamo alcuna consulenza in materia legale, fiscale o d’investimento.

Qualora dovessero essere presenti sul sito informazioni sul mercato di capitali, su strumenti finanziari e/o su altri argomenti rilevanti all’investimento, sono da considerarsi a titolo puramente informativo e allo scopo di promuovere i servizi offerti dal nostro gruppo.

Fai riferimento ai nostri rischi dell'investimento e ai termini e condizioni.